作者:焦长权 王伟进 责任编辑:荣宇豪 信息来源:《社会学研究》2023年第1期 发布时间:2024-04-19 浏览次数: 23310次

【摘 要】分税制以来,地区间财力差距经历了一个从扩大到收敛的动态过程。分税制改革初期,中央实质财政能力仍然不足,对地区间财力差距的均衡力度很弱,地区间财力差距持续扩大。进入新世纪后,中央实质财政能力明显强化,对地区间财力差距的均衡作用显著增强,2005年后区域间财力差距开始逐步收敛。中国财政转移支付体系同时蕴含着政治和治理的双重逻辑:中央更关注其政治逻辑,地方政府则面临一个复杂的治理逻辑,二者在实践中存在一定张力,需要有效整合和平衡。

【关键词】财政转移支付;动态效应;共同富裕;制度逻辑

习近平总书记在党的二十大报告中指出:“从现在起,中国共产党的中心任务就是团结带领全国各族人民全面建成社会主义现代化强国、实现第二个百年奋斗目标,以中国式现代化全面推进中华民族伟大复兴”;“中国式现代化是全体人民共同富裕的现代化,共同富裕是中国特色社会主义的本质要求”(习近平,2022:21-22)。

中央对地方财政转移支付是均衡地区发展差距、推动区域间财力均等化、促进共同富裕的主要政策工具。实际上,通过中央政府来调节不同区域间的财力余缺,在中国具有悠久的历史传统。比如,早在汉武帝时期,中央就让“往郡”向“初郡”给予财政援助:“是时,汉灭两越,平西南夷,置初郡十七,且以其故俗治,毋赋税;南阳、汉中以往郡,各以地比,给初郡吏卒奉食、币物、传车、马被具”(司马光,1956:695)。

目前,经济学界就财政转移支付的财力均等化效应展开了大量探讨,但尚未对地区间财力差距的动态演变形成一个总体性的理解。社会学界则对专项转移支付实践中形成的“项目制”治理体制进行了丰富论析。也有学者试图在这两个学科的研究之间展开进一步的连接,以推动相关研究的深化(焦长权,2019)。本文继续在这一方向上展开尝试,重点对财政转移支付的动态效应和地区间财力差距的动态演变予以论析,并深化对财政转移支付的制度逻辑的理解。

一、文献回顾和分析思路

改革开放以来,中国推动了以“经济分权”为重要特征的经济体制改革(Qian&Weingast,1996)。在此过程中,中央同时保持了以人事权为核心的“政治集权”。“经济分权”和“政治集权”相结合,形成了中国特色的“分权型集权体制”(Xu,2011)。学界基本一致认为,这既是中国经济快速增长的制度基础,也是诸多社会经济矛盾的重要根源,经济分权与区域平衡发展之间的关系,就是其中的焦点问题。

(一)经济分权的悖论

按照蒂伯特等最早提倡经济分权理论的观点,若消费者和经济要素可以在分权体制下充分自由流动,那么经济分权会同时给不同地区的民众带来更好的公共服务和社会福利,因此分权会缩小地区间的经济和福利不平等(Tiebout,1956)。但是,理论上经济分权也可能导致人口、税收等要素不断从贫困地区向富裕地区过度集聚,由此拉大区域差距;而且分权还可能导致中央政府的财政能力下降,弱化其调节区域间经济差距的能力(Rodriguez-Pose&Ezcurra,2010)。从经验研究来看,学界也未得出一致结论。

问题的关键在于,经济意义上的分权体制是一系列政治经济体制组合实践的结果,它是否会拉大地区间不平等与政府治理体制和治理能力密切有关。比如,在欧盟等经济发展水平较高的国家,经济分权之所以能缩小地区间发展差距,主要在于这些国家具有良好的政府治理能力;在一些发展中国家,由于政府治理能力糟糕,经济分权不仅未能缩小地区差距,还会带来一系列治理难题(Ezcurra&Rodríguez-Pose,2014;Kyriacou et al.,2015)。从经济分权与区域平衡发展的关系来看,与之最密切关联的治理体制是财政转移支付制度,它的一个主要功能就是均衡区域间财力差距。

(二)财政转移支付与区域间财力均等化

经济学界已有不少研究探讨了财政转移支付在均衡中国地区间财力差距方面的实际效用。限于数据可得性,学者主要从两个层级展开论析。一是从省级政府角度,探讨中央对各省财政转移支付的财力均等化效应(Sun&He,2018;贾晓俊,2009;曾军平,2000)。他们主要依据的是历年《中国财政年鉴》里中央对各省的财政补助数据,其缺陷是无法区分各类转移支付的细致构成。也有少数学者从《地方财政运行分析》等财政部内部统计资料中获得了一段时期内中央对各省转移支付的细致分类数据,并据此展开研究(Huang&Chen,2012;范子英、张军,2010;贾晓俊、岳希明,2015)。

另有部分研究从县级政府角度,主要利用财政部公开出版的《全国地市县财政统计资料》1来探讨转移支付对县级财力差距的作用效果(Tsui,2005;周飞舟,2006a;尹恒等,2007;尹恒、朱虹,2009;王瑞民、陶然,2017)。实际上,从县级政府层次探讨财政转移支付的均等化效应面临更大的困难。主要原因在于,县级政府面对着一个更为庞大复杂的转移支付体系。县级政府既有来自中央的转移支付,也有来自省、市政府的转移支付,但现有统计数据却难以将这些不同来源的转移支付区分开来。这在不同地区也差异甚大。中西部地区由于省级自身财政能力较弱,县级财政转移支付主要来自中央政府;东部地区则相反,中央对省级转移支付有限,县级转移支付主要来自省市级政府。

为此,少数研究同时从省级、县级两个角度展开相关探讨(Liu et al.,2014;Liu et al.,2017;王瑞民、陶然,2017)。他们的共同发现是:县级单位之间的财力不平等要远大于省际的财力不平等,各省省内的不平等对县际财政不平等起到很大作用,这使财政转移支付发挥显著均等化作用的难度大大增加。因此,省级政府在统筹推进省以下各级政府间财力均等化方面处于关键位置,但各省省以下财政转移支付体制却千差万别,省级政府的作用力度也差异甚大,结果导致财政转移支付在县级层面发挥的均等化作用明显弱于省级。

从研究方法上看,相关研究主要采用了不平等指数及其来源分解方法。国内学者的早期研究主要通过不平等指数测量来衡量转移支付的均等化效应(曾军平,2000),国外学者则很早就开始使用成熟的不平等指数来源分解方法(Tsui,2005)。近年来,国内学者也普遍开始采用这一方法来对不同类型转移支付的均等化效应进行更精细的研究(尹恒等,2007;贾晓俊、岳希明,2015;王瑞民、陶然,2017)。

从研究结论来看,正是因为学者们分别从省、县两个层次展开分析,在研究结论上未能完全达成一致。总体而言,分税制改革后到2000年前后,财政转移支付的均等化效果很弱,甚至是反向效应,这在省级、县级层面都基本得到了一致结论。但学者对21世纪以来财政转移支付的均等化效应存在一定争议:从省级展开分析的学者大多发现财政转移支付具有显著的均等化效应(贾晓俊、岳希明,2015),而从县级展开研究的学者则认为财政转移支付的均等化效应仍然相当有限(王瑞民、陶然,2017)。而且,由于学者没有明确区分不同的研究层次,研究结论之间的分歧经常来源于不同分析层次之间的不恰当比较,因此下一步的研究要自觉区分出不同的研究层次,以利于相关研究的深入交流与对话。

(三)研究问题和分析思路

综上可见,学界对中国财政转移支付的均等化效应已进行了丰富研究,但既有研究仍然存在一些明显不足。首先,既有研究的数据基本都截止到2010年之前,大大限制了研究的开展。只有少数学者在财政部的协助下对数据有所拓展,目前最新的也只到2012年(贾晓俊、岳希明,2015)。其次,既有研究未能对地区间财力差距从扩大和收敛的动态过程展开总体性阐释。吕冰洋、刘勇政的相关研究虽然初步触及这一问题,但均未将其作为重点予以系统深入分析(吕冰洋等,2021;Liu et al.,2014)。最后,已有研究均只分析了中央对地方的“粗转移支付”,没有从“净汲取”或“净补助”的角度更深入地分析中央和各省间财政关系。2022年7月7日,李克强总理在主持召开东南沿海五省政府主要负责人座谈会时指出:东南沿海5省市经济体量占全国1/3以上,在地方对中央财政净上缴中贡献近8成,有力支撑了国家财力和中央财政对中西部地区的转移支付。他所说的“净上缴”就是本文所说的“净汲取”。2

造成上述不足的一个重要原因是数据可得性问题。在财政部的帮助下,我们获得了2008—2017年中央对各省转移支付的分类数据,为丰富已有研究提供了可能。在既有研究基础上,本文的研究问题是:分税制改革后,政府间转移支付对均衡地区间财力差距发挥了怎样的实际作用?地区间财力差距经历了怎样的动态演变?背后又蕴藏了怎样的制度逻辑?

二、“两个大局”与“两个二十年”:发展战略与中央—地方关系

改革开放后,邓小平同志多次指出:要允许和鼓励一部分有条件的地区先发展起来,继而带动和帮助落后地区更好的发展,最终实现共同富裕(邓小平,1993:110-111、155)。1988年,他正式提出“两个大局”的战略构想:3“沿海地区要加快对外开放,使这个拥有两亿人口的广大地带较快地先发展起来,这是一个事关大局的问题,内地要顾全这个大局”;“反过来,发展到一定的时候,又要求沿海拿出更多力量帮助内地发展,这也是个大局,那时沿海也要服从这个大局”(邓小平,1993:277-278)。他同时指出:在20世纪末之前,中国经济发展应主要集中于“第一个大局”;到20世纪末,中国总体迈入小康社会之后,即应更加注重分配问题,逐步实现共同富裕(邓小平,1993:374)。中央和地方财政关系的调整一直是这一过程中的关键环节,并最终在中央和地方间建立了一个庞大复杂的财政转移支付体系。

(一)“第一个大局”:改革之初到世纪之交

为让一部分地区先富起来,20世纪80年代中央和地方之间逐渐形成了形式多样的“财政承包制”。财政承包制虽然使不同地区的地方政府都获得了更大的财政自主权,但对不同地区的经济意义却相当不同。对沿海发达省份而言,承包制让他们获得了对上缴份额之外的财政收入的自主支配权。但对内陆欠发达省份而言,由于其自身无法实现财政自给自足,中央虽然给予一定财政补助,但随着承包制更全面彻底的实施,中央财政统筹能力急剧弱化,在平衡区域间财力差距方面的作用也越来越弱。

1980—1987年,对于实行“划分收支、分级包干”体制的收不抵支省份,中央承诺对不足部分按照一定比例进行调节;对于新疆等5个少数民族自治区和云南、贵州、青海三个少数民族人口较多的省份,中央给予定额补助,并以每年10%的速度增加(财政部预算司、IFM财政事务局编,1993:49-50)。1988—1993年,财政承包制得以更全面彻底地实施。由于中央财政汲取能力严重削弱,中央对收不抵支省份的补助全部改为定额补助,并一定五年不变,补助额度与国家财政收入增长完全脱钩。1988年后,地方政府每年新增财政收入上交中央的还不到10%,90%以上留在了地方,中央从新增财政收入中获得的边际分成比率明显越来越低(财政部预算司、IFM财政事务局编,1993:15)。结果,中央对落后省份的财政补助力度大为减弱,后者不得不自求财政平衡。比如,贵州当时是经济最落后的省份之一,20世纪80年代初,中央补助占该省财政支出的60%左右,到了1993年,中央补助占比已下降到20%(王绍光、胡鞍钢,1999:210、221)。

总体而言,20世纪80年代早期,中央从“盈余”省份得到的上缴收入大于它向财政不足省份的拨款补助;1988年后,中央政府向下的财政补助已超过“盈余”省份上缴的收入,中央越来越缺乏资金来缩小日益扩大的区域不平衡(财政部预算司、IFM财政事务局编,1993:35)。1988年之后的财政承包制直接加剧了省际的财力不平衡:此前中央对收不抵支省份的补助还是一些基于粗略公式计算的带有均衡目的的财政补助,此后的定额补助则基本成了政府间讨价还价的随意结果。

分税制改革大大提高了国家财政能力,尤其是中央财政统筹能力得到根本强化。分税制后,中央即试图建立一个规范化的财政转移支付体系,以平衡地区间财力差距。然而,由于分税制仍然具有向发达地区妥协的渐进改革特点,改革初期,中央虽然形式上占财政收入的主体,但由于大规模财政资金要以税收返还的方式直接返还给地方政府,其实际可支配的财政收入仍然有限。同时,20世纪90年代中后期中国在外部遭遇了亚洲金融危机的巨大冲击,国内又面临大规模国企改革的严峻挑战,使得国家经济和财政增长明显放缓,不得不将有限的财政收入投入到应对经济危机和国企改革等重点领域。因此,虽然分税制改革后中央就试图尽快建立规范的财政转移支付体系来逐渐平衡区域间财力差距,但整个20世纪90年代中央真正投入这一块的资金却非常有限。在这种情况下,从20世纪80年代到2000年左右,中国不同区域之间的发展差距明显扩大,这已经成了学界的共识(Jian et al.,1996)。

(二)“第二个大局”:21世纪以来的二十余年

进入新世纪后,中央主动调整了区域发展战略。世纪之交,中央首先出台了“西部大开发”战略;党的十六大之后,中央提出了全面建设小康社会的奋斗目标,又提出和实施了“科学发展观”,其中一个重要内容就是统筹区域社会经济的协调、平衡发展。在分配制度上,中央也调整了“效率优先、兼顾公平”的提法,提出“初次分配和再分配都要处理好效率和公平的关系,再分配更加注重公平”的主张。

党的十八大以后,中央进一步提出了创新、协调、绿色、开放、共享的新发展理念,提出要塑造要素有序自由流动、主体功能约束有效、基本公共服务均等、资源环境可承载的区域协调发展新格局。党的十九大报告则指出,我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾,区域之间的不平衡发展是这一主要矛盾的主要方面(中共中央宣传部,2019:17-19),也是新时期国家社会经济发展中的关键问题之一。党的二十大报告进一步提出要“深入实施区域协调发展战略”,推动西部大开发形成新格局,推动东北全面振兴取得新突破,促进中部地区加快崛起,鼓励东部地区加快推进现代化(习近平,2022:31-32)。

在财政体制上,进入21世纪后,中央进一步推动了所得税分享改革和农村税费改革。这两项改革都同时涉及中央和地方、东部和中西部之间的财政关系调整。所得税分享改革主要是中央从东部地区汲取更多财政收入并向中西部地区进行转移支付的过程,而农村税费改革的本质则是中央主动承担中西部农村地区基层政府大规模财政支出的行动(周飞舟,2006b)。所得税分享改革汲取的财政增量正是中央推动农村税费改革、让公共财政逐渐覆盖农村的主要财政来源。实际上,这两项改革都是分税制改革的延续,所得税分享改革主要从财政收入端出发,农村税费改革主要从财政支出端展开,二者一起对中国区域间财政关系进行了一次深刻调整。正是在所得税分享改革和农村税费改革的基础上,中央才逐步建立了一个庞大复杂的财政转移支付体系。

可见,从区域发展格局的角度看,改革开放以来的四十多年大致可以划分为两个阶段,每个阶段分别约二十年时间。从改革之初到世纪之交,中央采取了不平衡的区域发展战略,中国社会经济发展总体达到小康水平,但区域发展差距也明显拉大。进入21世纪后,中央提出了区域平衡协调发展的新理念,出台了以“西部大开发”为代表的诸多战略举措。进入21世纪二十余年后,中国顺利全面建成小康社会,在推动区域平衡发展方面也取得重要进展,改革前二十年中持续扩大的区域差距问题得以明显缓解(吴彬彬、李实,2018)。

三、财政转移支付的分配格局

分税制改革后,中央财政能力逐步增强。1994年,虽然中央占全国财政收入的比重由改革前的22%增加到了55.7%,但其中很大部分又通过税收返还转移到了地方。扣除税收返还,1994—1995年中央占全国财政收入的比重还不足22%,1996年后中央实际占比开始快速增长,2001年达到38.3%,2006年后一直在40%以上。4因此,直到2000年之后中央财政能力才得以实质性强化。

分税制改革初期,一般性转移支付占中央财政收入的比重很低,1998年之前一直在5%以下,2001年才超过10%,此后增长迅速,2008年超过30%,2012年超过40%,近年已接近45%。改革初期,专项转移支付占中央财政收入的比重刚过10%,1999年超过20%,此后平稳增长,2009年超过30%,2012年之后有所回落,但仍然在30%左右。改革初期,二者合计占中央财政收入的比重刚超过15%,1998年才达到20%,此后快速增长,2001年已接近40%,2009年达到66%,此后长期稳定在70%左右。显然,2000年之前,财政转移支付占中央财政收入的比重明显较低,财政转移支付的功能并未凸显。但进入21世纪后,财政转移支付占中央财政收入比重迅速由30%增长到70%以上,全国财政收入的30%以上由中央财政转移支付进行再分配。

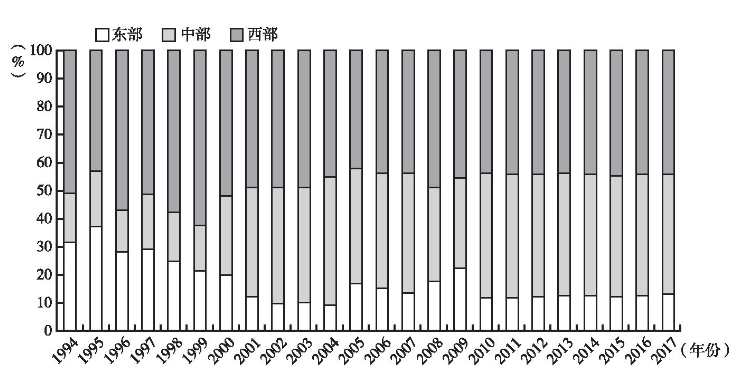

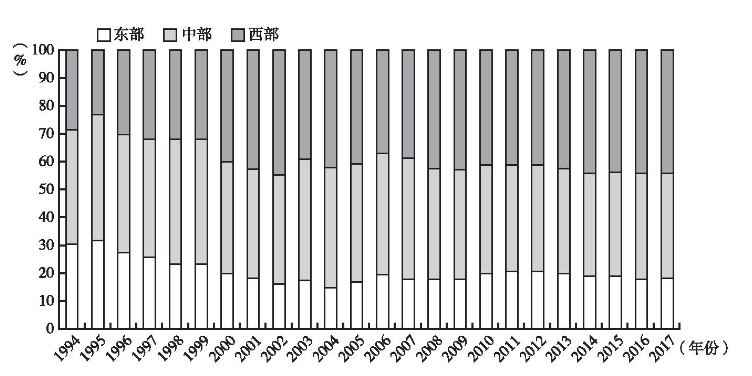

中央财政转移支付主要指向了中西部地区。5分税制改革初期,东部地区所获一般性转移支付占总量的比重高达30%左右,但很快迅速下降,2000年之后基本在10%左右。西部地区获得一般性转移支付的比重在改革初期就达到50%左右,2000年之后则长期稳定在45%左右。中部地区在改革初期占一般性转移支付的规模较小,2001年后长期稳定在40%左右。显然,2000年以后,一般性转移支付的85%~90%流向了中西部地区(见图1)。分税制改革初期,东部地区获得专项转移支付的比重也接近30%,此后逐年下降,2000年后基本在20%以下。中部地区占比在改革初期达到40%以上,并长期稳定在这一水平。西部地区在改革初期占比不足30%,此后逐步上升,2000年后一直在40%左右。因此,2000年之后专项转移支付的80%以上流入了中西部地区(见图2)。

图1 不同地区占一般性转移支付总量的比重

资料来源:图1~图3中,1994—2004年的数据来源于财政部《地方财政运行分析》;2005—2007年税收返还数据来自《地方财政统计资料》,专项转移支付分区域数据来源于李萍(2010:88-89),一般性转移支付根据中央对各省转移支付总量与上述两项相减所得;2008—2009年的数据来自《地方财政统计资料》;2010—2014年的数据来自财政部申请资料公开数据;2015—2017年的数据来源于历年“中央对地方转移支付决算表”。

图2 不同地区占专项转移支付总量的比重

将一般性转移支付和专项转移支付合计,分税制改革初期,东部地区占总量的比重达30%,此后逐年下降,2000年后稳定在20%以下。改革初期,西部地区占总量的比重略高于中部地区,2000年之后,二者占比基本持平,都在40%以上。可见,改革初期,中央财政转移支付分配在一定程度上仍然偏向于东部地区,进入21世纪后才开始大力向中西部地区倾斜。

中央财政转移支付对中西部地区的大规模倾斜从其占地方财政支出的比重中看得更加清楚。分地区来看,东部地区地方财政自给能力很强,地方财政支出的绝大部分来自地方财政收入:1994—2008年,财政转移支付占东部财政支出的比重一直在10%以下,2009年后略有上升,但最高也未超过15%。中西部地区则相反:1994—1997年,中央财政转移支付占中部财政支出的比重仅10%左右,1998年开始迅速上升,2000年为28%,2011年达到52%,此后略有降低,但也一直稳定在45%左右。1994—1997年,中央转移支付占西部地区财政支出的比重即达到20%左右,1998年后快速增长,2000年已达到41%,此后继续上升,2008年达到57%,2012年后略有下降,但也一直稳定在50%以上。显然,2000年以后,财政转移支付已经成了中西部地区地方支出的主要来源,地方支出中的一半左右长期依赖中央转移支付(见图3)。

图3 中央转移支付占不同地区地方财政支出的比重

四、净汲取与净补助

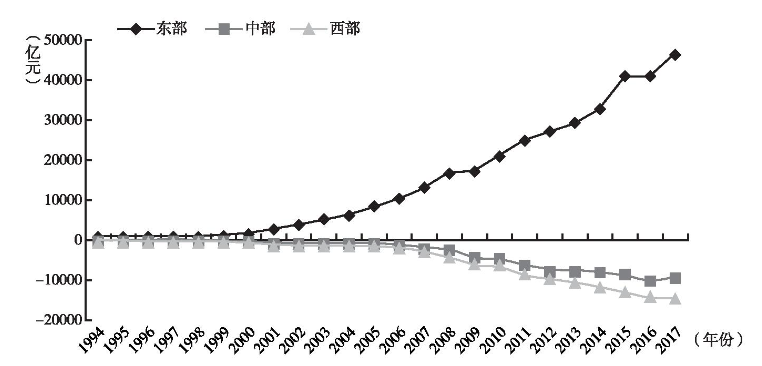

我们可以把中央从一个地区汲取的财政收入与对该地区的财政补助之差称为中央从该地区的净汲取(或净补助)。东部地区是创造全国财政收入的主体,中央对中西部地区的财政补助主要来源于从东部地区的财政汲取。1994年,中央从东部地区净汲取财政收入就达998亿元,此后逐年增长,但2000年之前增速比较缓慢。所得税分享改革后,中央从东部地区的净汲取规模急速上升,2000年仅1700多亿元,2005年就超过8000亿元,2010年则达到2万亿元以上,2017年更是高达4.6万亿元(见图4)。

图4 中央对各地区的净汲取/净补助规模

注:图中负数表示财政净补助量,正数表示财政净汲取量。 数据来源:图4~图5中,中央对各省财政补助和中央从各省汲取财政收入的原始数据分别来源于历年《中国财政年鉴》和《中国税务年鉴》,二者差额即为净汲取或净补助。

1994年,中央从中部地区净汲取130多亿元,1997年增长到180多亿元,1998年下降到80多亿元。1999年开始,中央对中部地区转为净补助,当年净补助230多亿元,此后净补助规模逐年增大,但增长速度并不快,到2005年也仅660多亿元。但是,从2006年开始,中央对中部地区的净补助规模迅速增加,2006年达到1100多亿元,2010年增长到4600多亿元,2017年则超过9000亿元。1994年,中央从西部地区也净汲取9.9亿元;但从1995年开始,中央对西部地区即转为净补助,但增长速度比较缓慢,到2000年也仅为690多亿元。所得税分享改革后,中央对西部地区的净补助规模迅速扩大,2005年达到1500多亿元,2010年增加到6600多亿元,2017年则高达1.46万亿元。可见,中央从东部地区净汲取的财政收入规模越来越大,向中西部地区的净补助规模也越来越大。2017年,中央从东部地区净汲取4.6万亿元,向中西部地区净补助超过2.4万亿元,二者之间的差额是中央本级支出的主要来源。

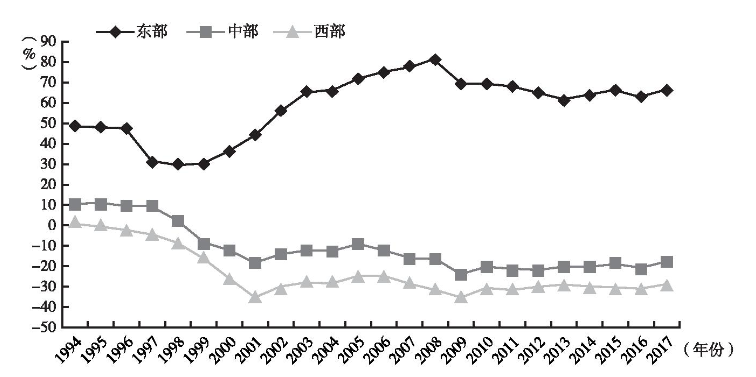

我们可进一步分析中央净汲取或净补助占各地区财政支出的相对比重,以深入理解其重要性。分税制改革初期,中央从东部地区净汲取财政资金约占地方财政支出的50%,20世纪90年代中后期,这一比重下降到30%左右(见图5)。但进入21世纪后,中央从东部净汲取的财政资金占地方财政支出的比重又迅速上升,2008年达到81%。自2010年以来,受经济危机和经济增速放缓的影响,这一比重略有下降,但也长期保持在65%左右。因此,分税制改革初期,中央从东部地区净汲取的财政资金相当于东部地区创造的财政总收入的30%以上,2008年达到50%左右,2010年后长期保持在40%以上。截至2017年,中央对东部地区所有省份都是净汲取关系。61998年之前,中部地区也是中央净汲取地区,但中央净汲取占地方财政支出比重非常小。1999年开始,中部地区转变为财政净补助地区,净补助占当年地方财政支出比重为8.65%,此后稳步增长,2001年达到18.62%,2002—2005年略有回落,但自2006年开始再次快速增长,2009年达到23.8%,此后长期维持在20%以上。西部地区自1995年开始就是财政净补助地区,当年净补助占地方财政支出比重仅0.36%,但此后快速增长,2000年就达到26.6%,2001年高达35.66%。2002—2005年略有回落,但此后迅速增长,2009年达到35.67%的高位。2010年之后,中央净补助占西部地方财政支出的比重一直在30%以上。截至2017年,中央对中西部所有省份都是净补助关系,其中绝大部分省份都在1994—2001年先后成了净补助省份,河北和山西20097年才彻底转为净补助。7

图5 中央净汲取/净补助占各地区地方财政支出比重

可见,当前中央与东部和中西部地区形成了两种性质不同的财政关系。中央对东部是一种净汲取关系,对中西部是一种净补助关系。深层来看,中央对中西部地区的财政转移支付由两部分组成:一是中央从中西部地区汲取上来的财政资金,这部分全部转移了回去;另一部分是中央从东部地区汲取并转移到中西部地区的财政资金。厘清财政转移支付的这两个部分,有助于更加深入地理解中央和地方、东部和中西部间财政关系。那么,中央净补助在财政转移支付中到底起到多大作用1999年,中部地区成为财政净补助地区,当年中央净补助占转移支付总量的比重为19.05%,此后增长迅速,2001年达到35.86%,2002—2005年明显回落,2006年开始重新上升,2010年后一直在40%左右。8西部地区自1995年开始成为净补助地区,当年中央净补助占转移支付总量的比重仅0.64%,此后快速增长,2001年达到56.03%,2002—2005年明显下降。2006年开始重新上升,2010年之后一直在50%以上,2016年达到57.53%。可见,2010年后,在中央对中部地区的财政转移支付中有40%来自中央净补助,西部地区则超过50%。

因此,中央和地方之间的财政转移支付包含双重意涵:它一方面是中央和地方间财政关系的重要内容,中央从地方汲取财政收入并在全国范围内重新再分配;它同时也是对东部和中西部地区间财政关系的调节,中央从东部地区汲取财政收入转移到中西部地区进行支出,在此过程中完成对区域间财力不平等的均衡。由中央统筹的对中西部地区的大规模净补助,是区域间财力差距得以有效均衡的体制基础。

下面运用不平等指数分解的方法进一步分析财政转移支付的均等化效应。

五、区域间财力差距的动态演变

(一)变异系数分解

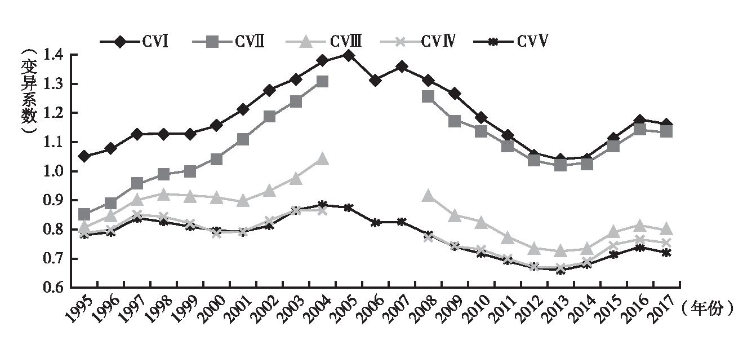

各省财政收入和财政支出之间的差异主要由四部分组成:地方上解、税收返还、一般性转移支付和专项转移支付。为更加准确地衡量一般性和专项转移支付对地区间财力差距的均衡效应,我们将各省“地方财政收入 税收返还-地方上解”定义为各省自有财力,这是各省获得一般性和专项转移支付之前能够自主支配的财政资源。在此基础上,借鉴已有研究的做法(Huang&Chen,2012;Liu et al.,2014),我们分步纳入一般性转移支付和专项转移支付,据此分析二者对均衡地区间财力差距的不同贡献。为消除通胀影响,我们以2017年为基准,利用各年分省CPI指数对财政收支进行价格平减处理。

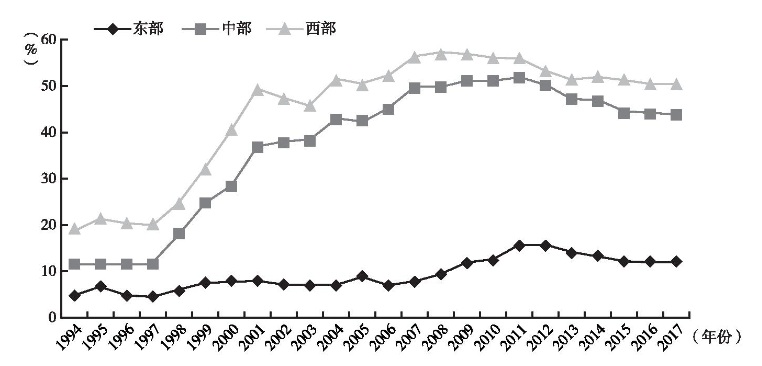

从变异系数分解结果来看(见图6),历年各省自有财力变异系数明显小于财政收入变异系数,2000年前尤为明显。由于税收返还是分税制改革对发达地区的让步,一定程度上强化了地区间财力差距,这里的变异系数缩小主要是由地方上解所产生的均衡地区间财力差距的功能,其他研究也证实了这一点(贾晓俊、岳希明,2015;王瑞民、陶然,2017)。2000年后,尤其是2005年后,税收返还和地方上解的相对比重均大为下降,两条变异系数曲线间的差距也显著缩小。加入一般性转移支付后,各年变异系数均大幅下降。相对而言,2000年之前的降幅更小,这表明一般性转移支付的均衡效应较小;2000年之后,变异系数下降幅度显著增大,一般性转移支付在均衡区域间财力差距方面的作用显著增大。进一步加入专项转移支付后,各年变异系数继续下降,但下降幅度较加入一般性转移支付后要小很多,这表明专项转移支付虽然对地区间财力差距具有一定均衡效应,但比一般性转移支付的效应明显要小。加入专项转移支付后的变异系数曲线和各省人均财政支出变异系数曲线已高度重合。

图6 转移支付对历年各省变异系数的影响

注:CVⅠ为各省人均财政收入变异系数,CVⅡ为各省人均自有财力(地方财政收入 税收返还-地方上解)变异系数,CVⅢ为各省人均(自有财力 一般性转移支付)变异系数,CVⅣ为各省人均(自有财力 一般性转移支付 专项转移支付)变异系数,CVⅤ为各省人均财政支出变异系数。 数据来源:各省人口数据来源于历年《中国人口和就业统计年鉴》,各省历年财政收支和地方上解数据来源于《中国财政年鉴》;其余数据来源与图1相同。2005—2007年的数据目前缺失。

从动态趋势来看,从1995年到2004年,地方人均自有财力变异系数曲线一直在快速上升,加入各种转移支付后人均财力变异系数也在波动上升。这表明,虽然一般性转移支付和专项转移支付对均衡地区间财力差距发生了显著作用,但各省人均财政收支差距仍然在不断扩大,财力不平衡的扩大趋势未能缓解。大致从2005年开始,变异系数曲线均开始同步下降,尤其是加入各种转移支付后,各条变异系数曲线下降非常明显。到2013年,各变异系数均下降到了一个低点,与1995年相比,2013年人均自有财力变异系数明显更高,但人均财政支出变异系数却明显更低,这主要得益于财政转移支付的巨大均衡作用。

从2014年开始,各省人均财政收支的变异系数又开始小幅上升,这主要与全国大规模的减税降费政策有关。大规模的减税降费对东部和中西部地区的影响力度不一样,东部地区人均财政收入继续快速增长,但中西部地区增速明显放缓,这使三大区域人均财政收入差距扩大。同时,大规模减税降费使中央从东部地区净汲取财政资金的增速放缓,对中西部地区净补助规模的增速亦放缓,财政转移支付对均衡地区间财力差距的效应有所减小。结果不同省份间人均财政收支差距又重新略微拉大。

我们同时用基尼系数分解对上述结果进行了稳健性检验。9结果发现,在总体演变趋势上,基尼系数分解测算结果与变异系数高度一致。但由于两个测量指标的特点不同,变异系数针对高收入地区和低收入地区对不平等的影响均给予了较大权重,而基尼系数则对高收入地区的影响给予了较大权重,对低收入地区的权重较小(梁进社、孔健,1998)。因此,基尼系数测量与变异系数测量相比存在一个细微差异:2000年之前一般性转移支付对均衡地区间财力差异所起作用非常微弱,1995—1997年加入一般性转移支付后基尼系数还有微弱的上升,1998—1999年一般性转移支付也只是略微减小了基尼系数。

(二)基尼系数边际效应分析

仅仅用不平等指数变化来衡量财政转移支付的均等化效应并不完全准确,还需要深入分析不同类型财力来源对不平等程度的边际效应(尹恒等,2007)。根据勒曼(Lerman)和伊扎奇(Yitzhaki)提出的基尼系数分解方法,各省人均总财政收入的基尼系数G可被分解为:G=∑k1

SkGkRk,其中Sk为财政收入来源k在总财政收入中的比重,Gk为收入来源k自身的基尼系数,Rk为收入来源k与总财政收入的基尼相关系数(Gini correlation coefficient)。由此可以将转移支付对总财政收入不平等的贡献分为三部分:一是各项转移支付的相对规模Sk,二是各项转移支付内部的不平等程度Gk,三是各项转移支付分布与总财政收入分布的相关程度Rk(Lerman&Yitzhaki,1985)。而且,由此可求得在其他条件不变时,某种类型收入的增加对财力不平等的边际影响。经计算转换,该边际效应等于Sk(RkGk/G-1),当值为负时表明该项收入的增加会降低地区间财力不平等,反之,则扩大地区间财力不平等(王瑞民、陶然,2017)。

运用以上分解方法测算的结果显示:101995—2000年,在各省人均自有财力的基础上,单位一般性转移支付的增加会带来省际财力不平等的增加,即一般性转移支付对省级财力基尼系数的边际效应为正,也就是说一般性转移支付扩大了财力不平等;但自2001年开始,一般性转移支付对基尼系数的边际效应开始转为负,即单位一般性转移支付的增加可以降低省际财力不平等,一般性转移支付开始发挥均衡区域财力不平等的作用。在各省人均自有财力的基础上,专项转移支付则对基尼系数的边际效应一直为负,即单位专项转移支付的增加可带来省际财力不平等的下降,起到均衡财力差距的作用。

可见,无论是变异系数、基尼系数的分解测算,还是对各类转移支付的边际效应分解,都得出高度一致的结果,证明了这一结论的稳健性。

(三)地区间财力差距的动态演变

综上,分税制改革后,伴随中国经济长期稳定增长,中央实质财政能力日益增强。为均衡地区间财力差距,中国逐步建立了一个复杂庞大的财政转移支付体系,地区间财力差距经历了一个从不断扩大到逐步收敛的动态过程,并呈现出一些明显的时间节点特征。

从财政转移支付对地区间财力差距的均衡效应来看,2000年前后是一个重要节点。2000年之前,中央实质财政能力仍然较弱,财政转移支付占中央财政收入的比重长期在30%以下,转移支付占地方财政支出的比重很低;转移支付分配在一定程度上仍偏向于东部地区,对地区间财力差距的均衡作用非常微弱。但是,进入21世纪后中央财政能力很快得到实质性强化,财政转移支付占中央财政收入的比重迅速上升,财政转移支付分配也大力向中西部地区倾斜,对中西部地区的净补助迅速增加,对地区间财力差距的均衡力度显著增强。

从区域间财力差距来看,2005年前后是一个重要节点。2000年之前,中央财政转移支付的均衡力度很小且不稳定,地区间财政收入差距也逐年拉大,地区间财政支出差距明显快速扩大。2000—2005年,虽然财政转移支付对地区间财力差距的均衡力度日益增强,地区间财政支出的不平等程度较财政收入不平等明显减小,但是由于地区间财政收入不平等仍然在快速扩大,财政转移支付的均衡效应远赶不上收入不平等的扩大速度,地区间财政支出不平等程度仍然在继续扩大。大约从2005年开始,一方面,中央财政转移支付对地区间财力差距的均衡力度持续增强,对平衡地区间财力差距起到显著作用;另一方面,西部大开发等区域平衡发展战略开始发挥明显作用,地区间财政收入差距的不平等程度也开始逐步缩小,结果地区间人均财政支出差距开始显著下降,地区间财力差距明显有效收敛。

六、财政转移支付的制度逻辑

可见,自分税制以来,地方间财力差距明显经历了一个从扩大到收敛的动态过程。在这个过程中,所得税分享改革和农村税费改革的完成具有关键性意义。所得税分享改革的主要目的之一就是推动区域协调发展和共同富裕,中央因改革所得税收入分享办法增加的收入,全部用于对地方主要是中西部地区的一般性转移支付。11中央一般性转移支付以均衡性转移支付为主体,2005年后,所得税分享改革中央所获得的增量部分占均衡性转移支付的比重已达95%以上(李萍,2010:60)。进入21世纪后,国家财政能力大为增强,这为全面推动农村税费改革并最终取消农业税奠定了基础。农村税费改革的重难点都在中西部地区,农村税费改革的成本主要由中央政府买单,这部分财政资金来自中央从东部地区的汲取。因此,农村税费改革形式上是国家与农民、中央和地方关系的调整,实际上也是东部和中西部地区间财政关系的协调,是中央政府通过分税制在发达地区汲取财政资金并转移到中西部农村地区支出的一个系统工程。

经过分税制后近30年,尤其是21世纪以来20余年的发展和完善,中国当前形成了世界上规模最大的财政转移支付体系之一,中央和地方间财政关系也呈现出一些看似相互矛盾的特征。一方面,它体现为收入相对集权与支出高度分权的结合。若以地方支出占比衡量,中国已经是世界上最分权的国家之一,但是中西部地区地方支出的很大部分又来自具有明确中央“意图”的财政转移支付。另一方面,它又体现为收入组织高度统一与支出过程高度差异化的结合。在收入组织方面,中央政府负责制定高度统一的财政收入组织规则并直接征收税收,以保证全国市场统一和公平竞争;但在财政支出过程中,中央政府又针对不同地区、不同政策和不同项目给予地方高度差异化的财政补助,以促进地区间财力和基本公共服务均等化。因此简单以传统收入法或支出法来衡量中国中央和地方间财政关系(Oates,1985)都难以得出准确的认识,深入理解财政转移支付的制度逻辑就成了其中的关键。

(一)转移支付的政治逻辑

邓小平同志认为,社会主义有两大原则:发展生产和共同富裕(邓小平,1993:172)。这也可以称为发展问题和分配问题。中国处于社会主义初级阶段,只能先集中解决发展问题,再将重点放在分配问题上。越到晚年,他对分配问题越加重视,进而反复指出:只有“实现共同富裕,社会才能稳定,才能发展”;否则“民族矛盾、区域间矛盾、阶级矛盾、中央和地方矛盾都会发展,就可能出乱子”;“解决的办法之一,是先富起来的地区多交点利税,支持贫困地区的发展”。12“先富起来的地区多交点利税”就是通常所说的财政转移支付。当前,中央对地方一般性和专项转移支付都主要指向了中西部地区,二者均具有显著的均衡地区间财力差距的功能。其中,一般性转移支付的主要政策目标是“保运转”,专项转移支付则主要聚焦于“保民生”(焦长权,2020)。

中央财政转移支付不仅具有重要经济功能,更具有重大政治功能。“保运转”关乎地方政府的基本运转。当前,若没有中央大规模一般性转移支付,中西部不少地区的基层政府将陷入严重财政困境,无法维持政权基本运转,甚至威胁社会政治稳定。“保民生”同样是重大政治问题,教育、医疗、社会保障等民生支出具有很强的刚性。中央之所以将大量民生支出确立为专项转移支付,主要原因是地方政府在财政支出中具有很强的“生产性支出”偏向,财政支出经常偏向于以城市基础设施建设为代表的经济发展活动,而对民生领域则容易选择性忽视(吕冰洋,2021)。中央希望以专项资金的形式对以民生为代表的地方支出中的薄弱地带予以有效保障。若没有大规模专项转移支付,不少地区的民生支出将下降到难以想象的极低水平。因此,中央专项转移支付对中西部地区民生支出的兜底,对地方财政支出的生产性支出偏向起到了关键弥补和底线保障功能,对确保地方社会经济的协调发展发挥着关键作用,对维持政治社会稳定也具有重要意义。

可见,中央对地方财政转移支付从一开始就注入了明确的政治“意涵”,最核心的是“共同富裕”和区域平衡发展的政治理念,它成了推动财政转移支付规模不断扩大和体系逐渐完善的深层动力,这可以称为转移支付的政治逻辑。“共同富裕”和区域平衡发展是新中国成立后七十多年的探索和实践所形成的重要政治理念,是社会主义新传统的重要组成部分。邓小平同志提出“两个大局”的战略构想,就是希望分阶段地解决发展和分配问题,“一部分地区先富起来”的最终目标是“共同富裕”,到“二十世纪末达到小康水平的时候,就要突出地提出和解决这个问题”(中共中央文献研究室编,2004:1356-1357,1364)。过去四十余年的中央和地方间财政体制变迁,尤其是分税制实施以来的财政转移支付实践清晰地展现了这一历史过程。

(二)转移支付的治理逻辑

当前,若仅从财政转移支付的分配结果来看,它确实有效贯彻了中央的政治逻辑,地区间财力差距得以显著收敛。但是,仅仅是财政资金大规模转移到中西部地区并不意味着其治理目标的有效实现,它还需要一个漫长复杂的治理过程,才能真正扎根落地并发挥治理功能。这在专项转移支付中体现得尤其明显。公共财政项目的分配和实施是一个中央与地方、财政部门与支出部门、政府与民众等多元主体的复杂互动过程,它能否有效实现治理目标高度依赖这一治理过程,这可以称为转移支付的治理逻辑。社会学界对项目制的系列研究就是对专项转移支付的治理逻辑的重要阐述(折晓叶、陈婴婴,2011;渠敬东,2012;周飞舟,2012;周雪光,2015)。13

总体而言,财政转移支付的治理逻辑主要包括两方面:一是财政资金的支出效率(efficiency),即能否实现财政资金的高效使用;二是财政资金的支出效果(effectiveness),即能否真正与公众需求偏好有效对接,为社会提供公共品和公共服务。当前,专项转移支付在这两方面都还面临不少严峻挑战。

从支出效率来看,一方面,由于大量专项转移支付在年初无法细化预算到具体地区和项目,必须在年中预算执行中进行“二次分配”,这极大影响了专项转移支付的实施效率,形成大规模资金沉淀和浪费。另一方面,专项转移支付预算和执行过程不规范和不透明,使分管专项资金的政府部门拥有很大自由裁量权,造成了地方政府大规模的“跑部钱进”行为。在专项转移支付的申请、竞争、审批、实施、检查等一系列环节中,地方政府不得不花费很大力气,这不仅引起大量灰色交易和官员腐败,更是对财政资金的支出效率造成很大影响(范子英、张军,2010)。

就支出效果而言,专项转移支付在回应公共需求、将政府项目体系与公众需求偏好有效对接方面也存在诸多问题。首先,中国是一个广土众民的大国,地方和民众的公共需求极其多元分散,并因具体情况而动态变化,一些中央转移支付项目在设立之初就和实际公共需求有较大偏离。其次,地方政府经常有意将大量项目资金集中到一个地点实施,以“垒大户”的方式打造“亮点”。这直接导致“亮点”地区的项目资金过分扎堆,大量普通地区却难以得到有效投入,形成“马太效应”(杨善华,2017)。再者,专项转移支付都由相关政府部门负责管理,基本在中央和地方同一部门内相对封闭地分配实施,经常形成相关部门的部门利益,由此造成公共服务供给的严重“碎片化”。

在实践过程中,上述因素经常叠加作用,使项目制的实践效果经常偏离其治理目标,与公共需求偏好发生严重错位,造成财政资金的大规模浪费耗散;甚至出现财政转移支付逐年大规模增加,地方公共品和公共服务却没有明显改善,治理绩效也没有显著提升,形成“内卷化”现象(陈锋,2015)。

应该说,学界从公共财政项目的治理逻辑切入,对项目制的反思性批评是深刻而有力的。为提高项目制的治理绩效,真正实现其治理目标,对某些过于分散的项目资金予以归并整合,清理取消一些过时或不符合实际的项目,加强项目资金预算和执行过程的规范性和透明性,这些都非常及时必要。但是,我们也不能因此对专项转移支付全面否定,因为它还承担着极其重要的政治功能。

质言之,中国财政转移支付体系同时蕴含着政治和治理的双重制度逻辑。中央政府更聚焦于政治逻辑,即更关心区域平衡发展和共同富裕所承载的政治意义,典型地体现在财政转移支付对中西部地区“保运转”和“保民生”所带来的政治稳定、民族团结、社会和谐等政治功能中。相反,地方政府则更关注转移支付的治理逻辑,即转移支付在实践过程中的支出效率与支出效果,这反过来又会影响其政治功能的达成。因此,政治逻辑和治理逻辑不是截然分离的,二者可以说是财政转移支付体系的制度逻辑的“一体两面”:政治逻辑为其注入政治动力和演进方向,治理逻辑则确保其治理效果和运行效率。但是,二者在实践中也存在一定张力和矛盾,需要有效的结合与平衡。当前,如何在确保财政转移支付政治功能的同时提高财政资金的支出效率,优化治理效果,真正实现其治理目标,这是财政转移支付实践面临的重大挑战。

七、结语

改革以来,中国区域发展格局经历了两个不同的阶段,每个阶段分别约二十年时间。中国区域间财力差距也经历了一个从扩大到收敛的动态过程。改革之初,中央和地方间实行了多样化的“财政承包制”,中央财政统筹能力急剧下降,对区域间财力差距的均衡力度大为弱化,不同地区间财力差距显著扩大。进入21世纪后,分税制的体制效应充分释放,中央实质财政能力显著强化,对地区间财力差距的均衡力度明显增强,2005年后区域间财力差距开始有效收敛。

决定中国区域发展格局的因素主要有两方面。一是国家关于区域经济格局的政治“理念”,即中央是采取以区域平衡取向为主的发展战略还是区域不平衡为主要取向的发展战略。二是中央和地方间关系,这是贯彻中央发展战略的关键因素,中央和地方间财政关系又是其中的枢纽环节:中央和地方间收入分享体制决定了中央财政汲取能力,而中央和地方间财政转移支付体制则是均衡地区间财力差距的体制基础。中央和地方间财政体制深度嵌入于政治集权与经济行政分权相结合的“分权型集权体制”,也是这一政治经济体制的重要组成部分。“分权型集权体制”为中央在转移支付体系中注入“共同富裕”的政治理念提供了根本性的制度基础,同时也塑造了财政转移支付体系的双重制度逻辑。

目前,本文仍然遗留了不少问题,其中比较关键的包括:财政转移支付的政治逻辑与治理逻辑的内涵外延及其复杂关系,大规模财政转移支付在实践中如何有效转化为人民群众的真实获得感,新时代财政转移支付体系的新特点和新挑战,等等。这些都有待于更多的数据积累与更进一步的深入探讨。

参考文献

财政部预算司、IFM财政事务局编,1993,《中国政府间财政关系》,北京:中国经济出版社。

陈锋,2015,《分利秩序与基层治理内卷化——资源输入背景下的乡村治理逻辑》,《社会》第3期。

陈家建,2013,《项目制与基层政府动员》,《中国社会科学》第3期。

——,2017,《项目化治理的组织形式及其演变机制》,《社会学研究》第2期。

陈家建、张琼文、胡俞,2015,《项目制与政府间权责关系演变:机制及其影响》,《社会》第5期。

邓小平,1993,《邓小平文选》第3卷,北京:人民出版社。

狄金华,2015,《政策性负担、信息督查与逆向软预算约束——对项目运作中地方政府组织行为的一个解释》,《社会学研究》第6期。

范子英、张军,2010,《中国如何在平衡中牺牲了效率:转移支付的视角》,《世界经济》第11期。

冯猛,2009,《后农业税费时代乡镇政府的项目包装行为——以东北特拉河镇为例》,《社会》第4期。

付伟、焦长权,2015,《“协调型政权”:项目制运作背景下的乡镇政府》,《社会学研究》第2期。

贾晓俊,2009,《政府间转移支付制度横向均衡效应研究》,《经济学动态》第3期。

贾晓俊、岳希明,2015,《我国不同形式转移支付财力均等化效应研究》,《经济理论与经济管理》第1期。

焦长权,2019,《从分税制到项目制:制度演进和组织机制》,《社会》第6期。

——,2020,《项目制和“项目池”:财政分配的地方实践》,《社会发展研究》第4期。

梁进社、孔健,1998,《基尼系数和变差系数对区域不平衡性度量的差异》,《北京师范大学学报(自然科学版)》第3期。

李萍,2006,《中国政府间财政关系图解》,北京:中国财政经济出版社。

——,2010,《财政体制简明图解》,北京:中国财政经济出版社。

李祖佩,2016,《“新代理人”:项目进村中的村治主体研究》,《社会》第3期。

吕冰洋,2021,《国家能力与中国特色转移支付制度创新》,《经济社会体制比较》第6期。

吕冰洋、李钊、马光荣,2021,《激励与平衡:中国经济增长的财政动因》,《世界经济》第9期。

渠敬东,2012,《项目制:一种新的国家治理体制》,《中国社会科学》第5期。

史普原,2015,《科层为体、项目为用:一个中央项目运作的组织探讨》,《社会》第5期。

——,2019,《项目制治理的边界变迁与异质性:四个农业农村项目的多案例比较》,《社会学研究》第5期。

司马光,1956,《资治通鉴》第21卷,胡三省注,北京:中华书局。

王瑞民、陶然,2017,《中国财政转移支付的均等化效应:基于县级数据的评估》,《世界经济》第12期。

王绍光、胡鞍钢,1999,《中国:不平衡发展的政治经济学》,北京:中国计划出版社。

吴彬彬、李实,2018,《中国地区之间收入差距变化:2002—2013年》,《经济与管理研究》第10期。

习近平,2022,《高举中国特色社会主义伟大旗帜,为全面建设社会主义现代化国家而团结奋斗》,北京:人民出版社。

杨善华,2017,《“项目制”运作方式下中西部农村社会治理的马太效应》,《学术论坛》第1期。

尹恒、康琳琳、王丽娟,2007,《政府间转移支付的财力均等化效应——基于中国县级数据的研究》,《管理世界》第1期。

尹恒、朱虹,2009,《中国县级地区财力缺口与转移支付的均等性》,《管理世界》第4期。

曾军平,2000,《政府间转移支付制度的财政平衡效应研究》,《经济研究》第6期。

折晓叶、陈婴婴,2011,《项目制的分级运作机制与治理逻辑》,《中国社会科学》第4期。

中共中央文献研究室编,2004,《邓小平年谱(1975—1997)》下,北京:中央文献出版社。

中共中央宣传部,2019,《习近平新时代中国特色社会主义思想学习纲要》,北京:学习出版社、人民出版社。

周飞舟,2006a,《分税制十年:制度及其影响》,《中国社会科学》第6期。

——,2006b,《从“汲取型”政权到“悬浮型”政权:税费改革对国家与农民关系之影响》,《社会学研究》第3期。

——,2012,《财政资金的专项化及其问题:兼论项目治国》,《社会》第1期。

周雪光,2015,《项目制:一个“控制权”理论视角》,《开放时代》第2期。

Environment and Planning A 46(7).">Ezcurra,R.& Andrés Rodríguez-Pose 2014,“Government Quality and Spatial Inequality:A Cross-country Analysis.” Environment and Planning A 46(7).

China Economic Review 23(3).">Huang,Bihong & Kang Chen 2012,“Are Intergovernmental Transfers in China Equalizing?” China Economic Review 23(3).

China Economic Review 7(1).">Jian,T.,Jeffrey D.Sachs & Andrew M.Warner 1996,“Trends in Regional Inequality in China.” China Economic Review 7(1).

Papers in Regional Science 94(1).">Kyriacou,A.P.,Leonel Muinelo-Gallo & Oriol Roca-Sagalés 2015,“Fiscal Decentralization and Regional Disparities:The Importance of Good Governance.” Papers in Regional Science 94(1).

Lerman,R.& Shlomo Yitzhaki 1985,“Income Inequality Effects by Income Source:A New Approach and Applications to the United States.” Review of Economics and Statistics 67(1).

International Tax and Public Finance 24(2).">Liu,Y.,Jorge Martinez-Vazquez & Alfred Wu 2017,“Fiscal Decentralization,Equalization,and Intra-provincial Inequality in China.” International Tax and Public Finance 24(2).

Liu,Y.,Jorge Martinez-Vazquez & Baoyun Qiao 2014,“Falling Short:Intergovernmental Transfers in China.” Public Finance and Management 14(4).

American Economic Review 75(4).">Oates,W.E.1985,“Searching for Leviathan:An Empirical Study.” American Economic Review 75(4).

Journal of Economic Policy Reform 1(2).">Qian,Y.& Barry R.Weingast 1996,“Chinas Transition to Markets:Market-preserving Federalism,Chinese Style.” Journal of Economic Policy Reform 1(2).

Journal of Economic Geography 10(5).">Rodriguez-Pose,A.& Roberto Ezcurra 2010,“Does Decentralization Matter for Regional Disparities?A Cross-country Analysis.” Journal of Economic Geography 10(5).

Emerging Markets Finance and Trade 54(2).">Sun,M.& Qichun He 2018,“Central Transfer and Fiscal Capacity in China:Evidence from the Tax-sharing System.” Emerging Markets Finance and Trade 54(2).

Journal of Political Economy 64(5).">Tiebout,C.M.1956,“A Pure Theory of Local Expenditures.” Journal of Political Economy 64(5).

Journal of Comparative Economics 33(1).">Tsui,K.2005,“Local Tax System,Intergovernmental Transfers and Chinas Local Fiscal Disparities.” Journal of Comparative Economics 33(1).

Journal of Economic Literature 49(4).">Xu,C.2011,“The Fundamental Institutions of Chinas Reforms and Development.” Journal of Economic Literature 49(4).

注 释

1由于这一资料公开出版的数据截止到2009年,相关研究的展开受到很大的限制。

2参见《李克强主持召开东南沿海省份政府主要负责人经济形势座谈会》,中国政府网(http://www.gov.cn/premier/2022-07/07/content_5699817.htm.)。

321世纪初,中央在推动西部大开发、所得税分享改革等促进区域协调发展的重大战略时都明确指出,其主要指导思想是邓小平同志“两个大局”的战略构想。参见《国家计委、国务院西部开发办关于印发“十五”西部开发总体规划的通知》(计规划[2002]259号),中国政府网(http://www.gov.cn/gongbao/content/2003/content_62545.htm)以及《国务院关于印发所得税收入分享改革方案的通知》(国发[2001]37号),中国政府网(http://www.gov.cn/gongbao/content/2002/content_61880.htm)。

4除另外说明外,本节其余数据系作者根据李萍(2006)和历年《中国财政年鉴》中的相关数据计算所得。

5中央在财政政策上的东中西部区域划分与通常东中西部划分略有差异,主要是将河北、海南纳入中部地区测算,其他省份不变(李萍,2006:186-187)。

6辽宁省在分税制改革初期净汲取规模仍较大,2000年后净汲取规模逐渐变小,但截至2017年一直是净汲取。

7河北和山西分别于2000—2003年和1999—2003年进入净补助状态,但2004—2008年又重新成了净汲取省份,从2009年开始彻底成了净补助省份。

8由于篇幅所限,此处不再呈现相关图表。

9由于篇幅所限,此处不再仔细呈现基尼系数分解的图表及细致分析过程。

10由于篇幅所限,此处不再呈现相关图表,对相应结果也不再作全面系统阐释。

11参见《国务院关于印发所得税收入分享改革方案的通知》(国发[2001]37号),中国政府网(http://www.gov.cn/gongbao/content/2002/content_61880.htm)。

12邓小平同志对此进行了一系列论述,参见邓小平,1993:110、225、374;中共中央文献研究室编,2004:1356-1357,1364。

13社会学者对项目制在基层的实践逻辑进行了大量案例研究,代表性的成果包括(陈家建,2013,2017;陈家建等,2015;狄金华,2015;冯猛,2009;付伟、焦长权,2015;李祖佩,2016;史普原,2015,2019)。